Hace años ya que Hacienda puso el foco en los famosos y en los grandes patrimonios para conocer y controlar las cuentas, valores e inmuebles que los contribuyentes residentes en España albergaban en el extranjero.

Fue con la crisis económica de 2008 cuando el Ministerio de Hacienda, liderado por Cristóbal Montoro, comenzó a plantear medidas para incrementar la recaudación.

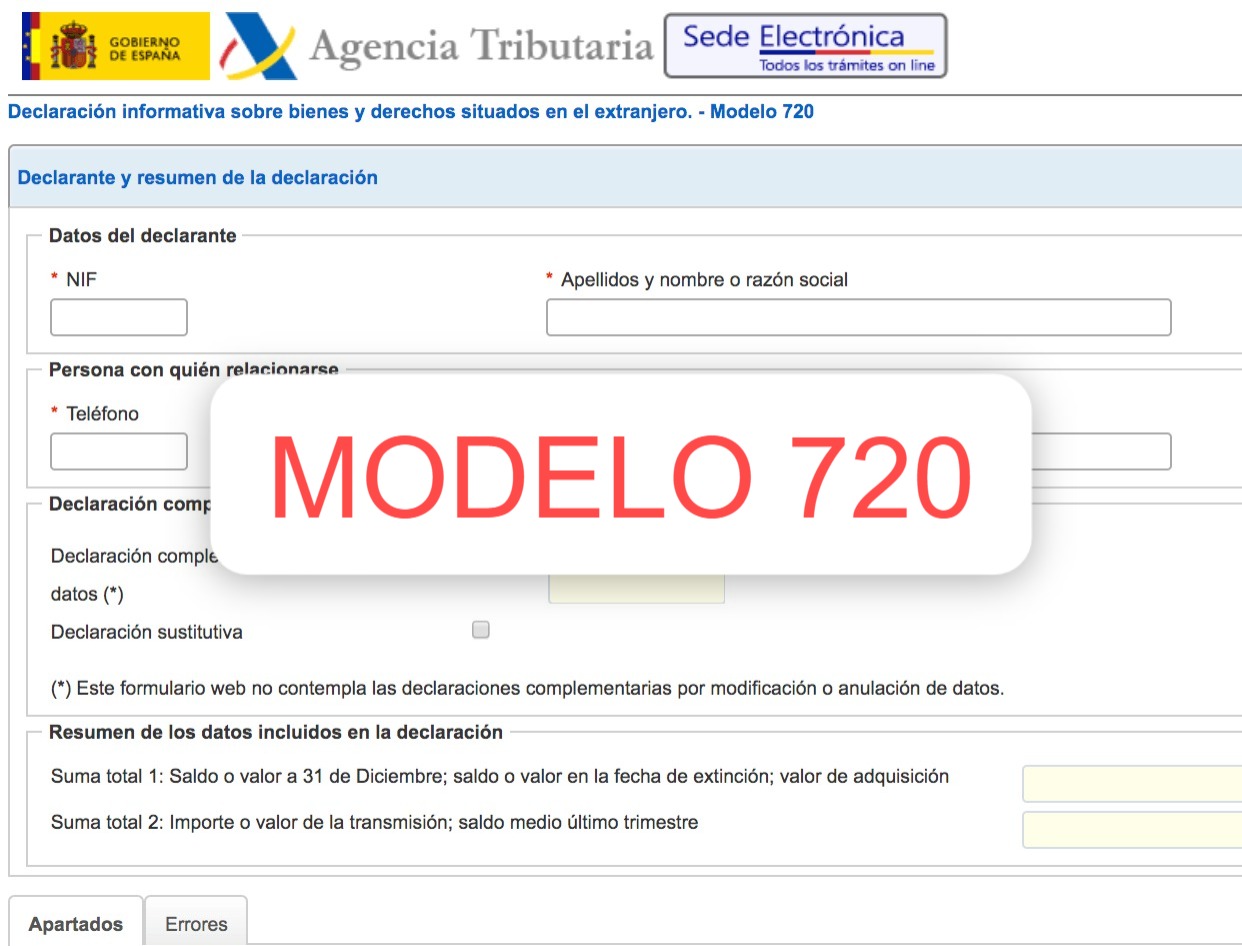

Entre esas medidas se aprobó, en 2012, el modelo 720; un formulario que aquellos contribuyentes con bienes o activos en el extranjero valorados en más de 50.000 euros tenían que presentar a principios de año.

Este mecanismo incluía algunas cuestiones polémicas por las que fue llevado a la Comisión Europea. Recientemente, el Tribunal de Justicia de la Unión Europea ha terminado considerando ilegal este modelo y se lo afea a España por 3 cuestiones fundamentalmente:

- La imprescriptibilidad del delito. La Agencia Tributaria se podía retrotraer a cualquier ejercicio sin límite de prescripción, algo que resulta contrario a Derecho según ha señalado el alto tribunal europeo.

- La cuantía de las sanciones. Este es el aspecto más cuestionado; si bien Bruselas reconoce que el Ejecutivo español está en su derecho a reclamar a los contribuyentes información sobre los activos que mantienen en el extranjero, considera que las multas del régimen sancionador, que podían ascender hasta el 150% de lo evadido, son «desproporcionadas y discriminatorias».

- La vulneración del principio comunitario de libre circulación de capitales. Unido al punto anterior, el TJUE entiende que «como las multas son mucho más altas que las sanciones aplicadas en un contexto puramente nacional, la normativa puede disuadir a las empresas y a los particulares de invertir en el mercado único o desplazarse por él».

El Ministerio de Hacienda calcula que unos 60.000 contribuyentes están sujetos a la cumplimentación de este modelo y, desde su puesta en vigor, el total recaudado a través de sanciones por incumplimiento, información inexacta o declaración fuera de plazo ha sido de 230 millones de euros, cifra que ahora los contribuyentes podrán reclamar de vuelta tras la sentencia del alto tribunal.

Si bien es cierto que esta medida ayudaba a limitar la acción de aquellos contribuyentes con ánimo defraudatorio, también suponía un varapalo para inversores despistados con la burocracia administrativa, para extranjeros que hubieran fijado aquí su residencia y mantuvieran bienes fuera y, especialmente, para famosos o personas públicas cuyos litigios o sanciones por esta cuestión han trascendido públicamente afectando tanto a sus finanzas como a su reputación.

Tras el anuncio de la sentencia, el Ministerio liderado por María Jesús Montero ha propuesto una modificación que corrige los aspectos más cuestionados del modelo (límite de las sanciones y prescripción), pero el formulario seguirá vigente.

¿Cómo impacta esto en los contribuyentes afectados?

En términos generales, esta sentencia del TJUE es una buena noticia, no solo por facilitar el trámite y minimizar las consecuencias ante posibles errores o retrasos de los contribuyentes, sino porque también supone un cuestionamiento a la forma de actuar de la Agencia Tributaria, por resultar, a juicio de un organismo supranacional, excesivamente agresiva.

Sin embargo, desde el punto de vista reputacional, el mero hecho de tener cuentas en el extranjero sigue siendo algo que una buena mayoría social no ve con buenos ojos. Por ello, independientemente de lo que resulte aplicable en la nueva normativa del 720, será conveniente seguir trabajando en dos ejercicios en paralelo, especialmente aplicable a personas físicas notorias a las que se les presupone un buen nivel de patrimonio y, por ende, pueden estar o llegar a estar en el ojo del huracán por sus actividades fiscales:

- Por un lado, lo más evidente: ser escrupulosos con las obligaciones tributarias, cumplir con las normativas aplicables en cada jurisdicción y actualizarse sobre las novedades que van produciéndose o contar con asesores expertos en la materia. Hasta aquí, nada nuevo.

- Por otro lado, el ejercicio de información no debería quedar limitado a las autoridades competentes. Hay muchos públicos relevantes de una persona notoria o empresa transnacional con impacto e interés en sus actividades económicas y contribuciones fiscales.

Por ello, aunque el derecho a la intimidad y a la privacidad es algo exigible y deseable para cualquier individuo, en casos de personas famosas se hace esencial trabajar en un relato que ayude a fomentar y visibilizar las prácticas inversoras que se realizan a nivel nacional e internacional. El objetivo debe ser transparentar y naturalizar estas prácticas como mecanismos legales y loables que contribuyen positivamente a la riqueza de los ciudadanos y sus empresarios y, por tanto, de su entorno.

El silencio imperante en materia fiscal por la gran mayoría de personas públicas de relevancia y empresas multinacionales no hace más que contribuir a que la narrativa de la sospecha ante la tenencia de bienes o activos en el extranjero gane espacio y adeptos. En su lugar, ha de ser contrarrestada con voces que aborden la materia desde el ejemplo; de tal manera que visibilicen las buenas prácticas y, evidentemente, la legalidad de las mismas.

En este sentido, la sentencia del TJUE supone un buen punto de apoyo al señalar la necesidad de fomentar la circulación de capitales, al menos, en el entorno comunitario.